Wer eine Immobilie kaufen oder ein neues Haus bauen möchte, steht schnell vor der alles entscheidenden Frage: „Wie teuer darf meine Immobilie eigentlich sein?“. Grundsätzlich können die kompletten Kosten nicht direkt bezahlt werden. Die Aufnahme eines Kredits ist unerlässlich. Dessen maximale Höhe bemisst sich vor allem am vorhandenen Eigenkapital und dem persönlichen Einkommen. Aber auch die Kaufnebenkosten müssen in die Kalkulation einbezogen werden. Wir zeigen den idealen Weg zur Baufinanzierung.

Kosten nicht unterschätzen

Grundsätzlich gilt, dass ein Hausbau hinterher meist etwas teurer wird als gedacht. Aber auch der Kauf einer Immobilie ist oftmals mit diversen Nebenkosten verbunden, die unbedingt in die persönliche Finanzplanung einbezogen werden müssen. Zwischen 5 und 15 % des eigentlichen Immobilienpreises müssen zusätzlich für die Nebenkosten bereitgehalten werden. Es ist empfehlenswert, die spätere Kreditsumme bei Unsicherheit eher am oberen Ende der Skala anzusetzen. Andernfalls droht eine teure Nachfinanzierung wenn während des Baus das Geld ausgeht.

Grundsätzlich gilt, dass ein Hausbau hinterher meist etwas teurer wird als gedacht. Aber auch der Kauf einer Immobilie ist oftmals mit diversen Nebenkosten verbunden, die unbedingt in die persönliche Finanzplanung einbezogen werden müssen. Zwischen 5 und 15 % des eigentlichen Immobilienpreises müssen zusätzlich für die Nebenkosten bereitgehalten werden. Es ist empfehlenswert, die spätere Kreditsumme bei Unsicherheit eher am oberen Ende der Skala anzusetzen. Andernfalls droht eine teure Nachfinanzierung wenn während des Baus das Geld ausgeht.

Persönliche Einnahmen und Ausgaben kalkulieren – die Haushaltsrechnung

Jede solide Baufinanzierung beginnt mit einer sogenannten Haushaltsrechnung. Vereinfacht gesprochen stellen Kreditnehmer dabei ihre monatlichen Einnahmen und Ausgaben gegenüber. Was in der Theorie einfach klingt, ist für viele Verbraucher in der Praxis äußerst kompliziert. Die monatlichen Nettoeinnahmen lassen sich dabei noch recht präzise bestimmen, handelt es sich hierbei doch zum Großteil um das Gehalt.

Jede solide Baufinanzierung beginnt mit einer sogenannten Haushaltsrechnung. Vereinfacht gesprochen stellen Kreditnehmer dabei ihre monatlichen Einnahmen und Ausgaben gegenüber. Was in der Theorie einfach klingt, ist für viele Verbraucher in der Praxis äußerst kompliziert. Die monatlichen Nettoeinnahmen lassen sich dabei noch recht präzise bestimmen, handelt es sich hierbei doch zum Großteil um das Gehalt.

Schwieriger wird es bei den Ausgaben. Nur allzu häufig werden diese mit deutlich zu geringen Werten ausgewiesen. Unregelmäßige Ausgabenpunkte wie

- spontane Restaurantbesuche,

- Geschenkkäufe,

- kleinere Shoppingeinkäufe oder

- einfache Reparaturen

ergeben in Summe eine nicht unerhebliche monatliche Belastung. Kreditnehmern ist daher zu empfehlen, bereits vor der Baufinanzierung ein Haushaltsbuch zu führen. In dieses werden alle Ausgaben über einen längeren Zeitraum eingetragen. Nur so kann eine zuverlässige Aussage über die persönlichen Ausgaben getroffen werden. Wer im Zuge der Baufinanzierung bereits den eigenen Nachwuchs plant, sollte das im Rahmen der Haushaltsrechnung ebenfalls einkalkulieren.

Nachdem die Einnahmen und Ausgaben einander gegenübergestellt wurden, wird vom Differenzbetrag eine Sicherheitsreserve von 15 % abgezogen. Diese dient dazu, unvorhergesehene Ausgaben zu decken. Der Restbetrag steht prinzipiell für die Baufinanzierung oder den Hauskauf zur Verfügung.

Eigenkapital generieren

Besonders bei der Baufinanzierung ist Eigenkapital ein entscheidender Faktor. Es handelt sich hierbei um Kapital, das vom Bauherren selbst stammt und nicht von der Bank zur Verfügung gestellt wird. Rund 20 bis 30 % der Bausumme sollten aus der eigenen Tasche stammen. Für den Hauskauf ergeben sich ähnliche Empfehlungen. Grundsätzlich gilt allerdings: je mehr Eigenkapital, desto besser. Das erhöht die Wahrscheinlichkeit auf eine Kreditzusage und senkt die Zinsen.

Besonders bei der Baufinanzierung ist Eigenkapital ein entscheidender Faktor. Es handelt sich hierbei um Kapital, das vom Bauherren selbst stammt und nicht von der Bank zur Verfügung gestellt wird. Rund 20 bis 30 % der Bausumme sollten aus der eigenen Tasche stammen. Für den Hauskauf ergeben sich ähnliche Empfehlungen. Grundsätzlich gilt allerdings: je mehr Eigenkapital, desto besser. Das erhöht die Wahrscheinlichkeit auf eine Kreditzusage und senkt die Zinsen.

Das Eigenkapital kann aus verschiedensten Quellen stammen:

- Barvermögen

- Spareinlagen wie Tagesgeld, Festgeld und Co.

- Aktiendepot

- Angespartes Kapital im Bausparvertrag

- Darlehen aus dem Verwandtenkreis

- Lohnvorschuss

In erster Linie eignen sich Barvermögen, Spareinlagen und Bausparverträge für das Eigenkapital. Geld, das in Aktien oder Fonds investiert wurde, ist relativ stark gebunden. Viele Investitionen rentieren sich aufgrund von Ausgabeaufschlägen erst nach Jahren. Vorzeitige Verkäufe zur Generierung von Eigenkapital sind dadurch meist mit Verlusten verbunden. Wer vorausschauend plant, kann den Zeitpunkt der Baufinanzierung oder des Hauskaufs aber bei Anlageentscheidungen berücksichtigen.

Darlehen aus dem Verwandtenkreis gelten ebenfalls als Eigenkapital – obwohl das Geld nicht direkt vom Bauherren selbst stammt. Allerdings ist die Aufnahme eines Kredits bei Freunden oder Verwandten aber nicht jedem Kreditnehmer möglich. Zudem kann das zwischenmenschliche Verhältnis belastet werden. Selbiges gilt auch für Lohnvorschüsse, nicht alle Chefs sind hierzu bereit. Zudem fehlt dann in den kommenden Monaten möglicherweise

Die Kreditsumme berechnen

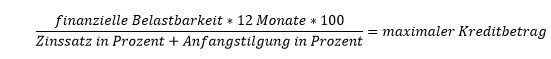

Auf Basis der vorherigen Schritte ist es jetzt möglich, den Kauf- oder Baupreis der Immobilie zu berechnen. Mit folgender Formel kann der maximale Kreditbetrag errechnet werden:

Die finanzielle Belastbarkeit wurde im Rahmen der Haushaltsrechnung ermittelt. Die Anfangstilgung liegt meist zwischen 1 und 2 % der Kreditsumme. Aktuelle Zinssätze erfahren Kreditnehmer durch einen Hypothekarkreditvergleich. Es gilt zu beachten, dass die obige Formel lediglich einen Richtwert angibt, der sich allerdings als recht genau herausgestellt hat. Wer beispielsweise über eine besonders hohe Bonität verfügt, kann unter Umständen höhere Kreditsummen bewilligt bekommen oder muss geringere Darlehenszinsen zahlen.

Zum maximalen Kreditbetrag wird anschließend das verfügbare Eigenkapital addiert. Hieraus ergibt sich der Kauf- oder Baupreis der Immobilie. Es sei nochmals darauf hingewiesen, dass es sich um Schätzwerte handelt, kleinere Abweichungen sind also durchaus möglich. Grobe Fehlkalkulationen sind – besonders bei einer genauen Haushaltsrechnung – nahezu ausgeschlossen.

Ein Rechenbeispiel: so könnte Ihre Baufinanzierung in Österreich aussehen

Um den idealen Weg zur Baufinanzierung in Österreich zu verdeutlichen, sei ein kurzes Beispiel vorgestellt. Betrachtet wird dabei eine Familie mit zwei Kindern im Alter von 8 und 11 Jahren, wobei beide Partner arbeiten.

Zunächst steht die Haushaltsrechnung an:

| Nettoeinkommen Partner 1 | 3.321,45 Euro |

| Nettoeinkommen Partner 2 | 947,43 Euro |

| Nebeneinkommen aus Selbstständigkeit | 250,00 Euro |

| Familienbeihilfe | 272,00 Euro |

| Gesamtes Nettoeinkommen pro Monat | 4.790,88 Euro |

| Miete inklusive Nebenkosten | 1.600,00 Euro |

| Versicherungen | 621,00 Euro |

| Lebenshaltungskosten | 1.623,88 Euro |

| Gesamtausgaben pro Monat | 3.844,88 Euro |

| Differenz aus Einnahmen und Ausgaben | 946,00 Euro |

| Sicherheitsreserve von 15 % | 141,90 Euro |

| Frei verfügbares Einkommen | 804,10 Euro |

Da die Familie ein Haushaltsbuch führt, sind die Lebenshaltungskosten exakt planbar. Insgesamt kann die Familie 804,10 Euro pro Monat für die spätere Kredittilgung verwenden. Da aber möglicherweise der Kauf eines neuen Autos geplant ist, sollen maximal 650 Euro hierfür aufgewendet werden.

Im zweiten Schritt gilt es, Eigenkapital zu generieren. Folgende Posten stehen der Familie zur Verfügung:

- Spareinlagen auf einem Tagesgeldkonto in Höhe von 15.000 Euro

- Auslaufendes Festgeld von 15.000 Euro

- Einlagen auf dem Girokonto von 5.000 Euro

- Darlehen aus dem Verwandtenkreis von 5.000 Euro

- Planmäßiger Verkauf von Aktien von 10.000 Euro

Insgesamt ergibt sich also Eigenkapital in Höhe von 50.000 Euro. Anschließend wird über die genannte Faustformel der maximale Kreditbetrag errechnet:

Die Familie plant mit einem Zinssatz von 3 % und einer Anfangstilgung von 1 %. Daraus ergibt sich ein maximaler Kreditbetrag von 195.000 Euro. Zuzüglich des Eigenkapitals kann für die Baufinanzierung mit einem Betrag von 245.000 Euro kalkuliert werden.

Fazit: Haushaltsrechnung und Eigenkapital als Basis der Baufinanzierung

Die Baufinanzierung in Österreich bedarf einer möglichst detaillierten Planung. Unerlässlich ist die Berechnung der monatlichen Einnahmen und Ausgaben, wobei letztere besonders gewissenhaft berechnet werden sollten. Bei der anschließenden Kalkulation des Eigenkapitals gilt grundsätzlich: je mehr, desto besser. Mindestens 20 % der späteren Bausumme sollten aber in jedem Fall bereitgehalten werden. Sind Haushaltsrechnung und Eigenkapitalgenerierung erst abgeschlossen, lässt sich der maximale Kreditbetrag für die Baufinanzierung über eine Faustformel recht genau schätzen. Danach muss nur noch die passende Bank für den Hypothekarkredit gefunden werden.