Bevor man verstehen kann, wie hohe Leitzinsen der EZB gegen Inflation helfen sollen, muss man verstehen, wie die Geldpolitik von Notenbanken funktioniert und welche Ziele sie verfolgen.

Haupt-Ziel der EZB Geldpolitik ist Preisstabilität

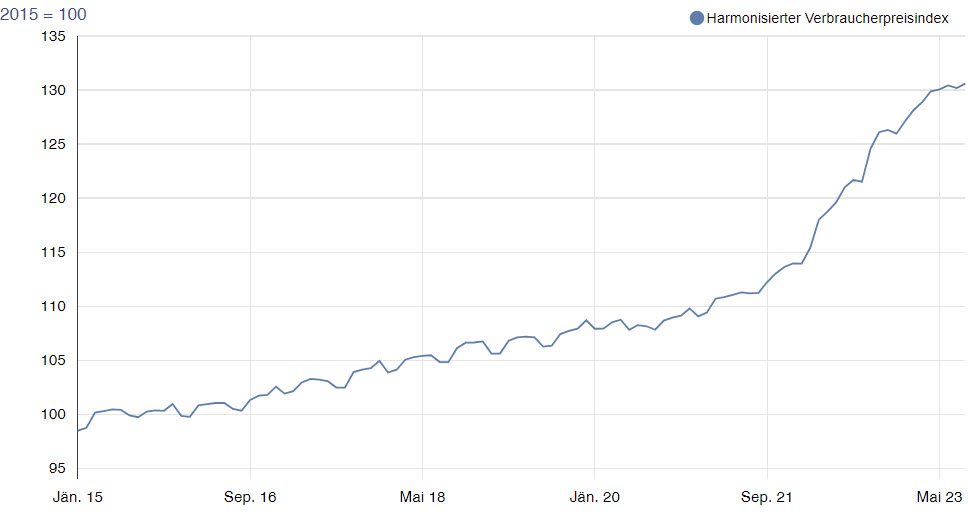

Entwicklung der Inflation in Österreich

- Die ersten 5 Jahre von 2015 bis 2020 stiegen die Verbraucherpreise nach HVPI (Harmonisierter Verbraucherpreisindex) in Österreich insgesamt um gerade 8 %.

- In den zwei Jahren von 2020 bis 2022 dann schon um 6 %

- Von Jänner 2022 bis August 2023 stiegen die Verbraucherpreise um 17 % an! Das ist gleich viel, wie der Anstieg der 7 Jahre zuvor zwischen Jänner 2015 und 2022

Der kumulierte Anstieg der Verbraucherpreise wird einem durch die übliche Berichterstattung in den Medien gar nicht direkt klar, da hier die Inflation immer nur als Vergleich zum Vorjahr vermittelt wird.

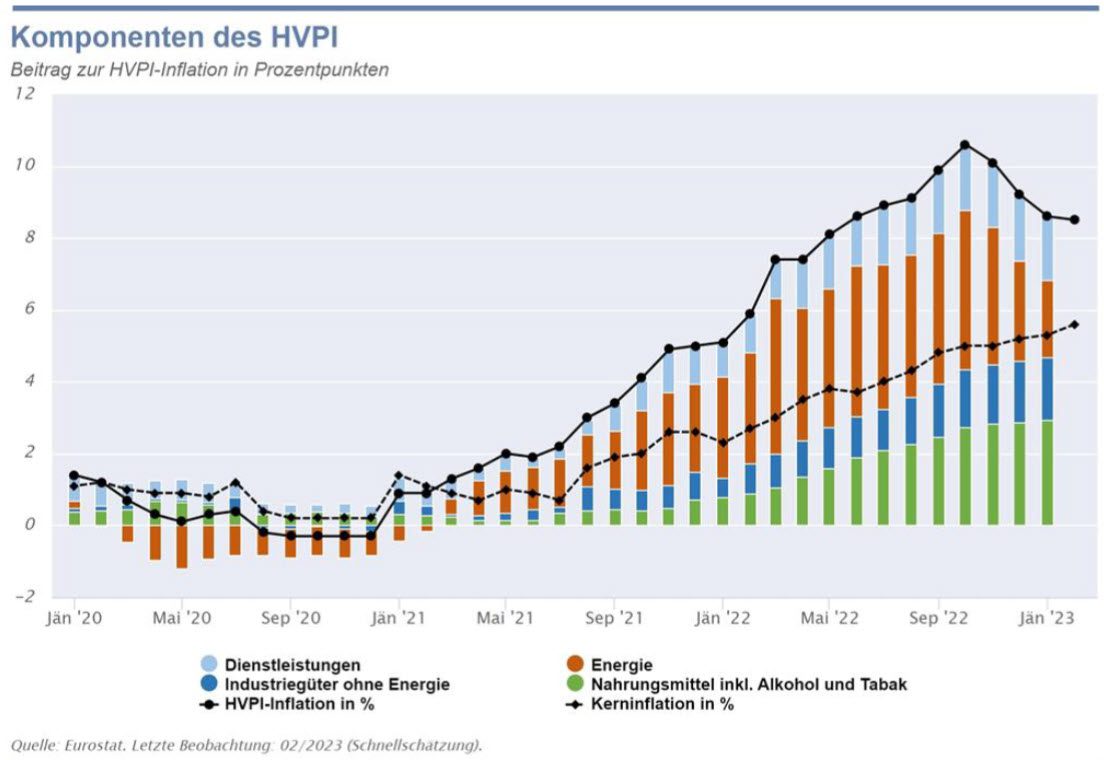

So kann man in diesem Chart positiv anmerken, dass die Inflation von über 10 % auf knapp über 8 % zurückgegangen ist, im Februar 2023. Im Prinzip bedeutet das aber, dass zu den 6 Prozent aus 2022 noch einmal 8 Prozent Preissteigerung in 2023 dazukamen. Es handelt sich somit nur um einen Abbau der Geschwindigkeit, aber die Preise steigen dennoch weiter.

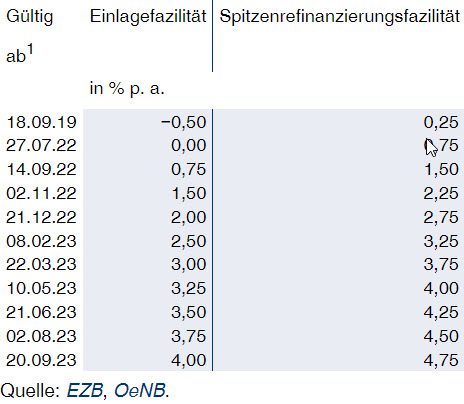

Zinssatz für Banken-Refinanzierung

Eines der Haupt-Ziele der EZB ist es, durch ihre Geldpolitik Preisstabilität zu gewährleisten. Dazu stehen ihr mehrere geldpolitische Maßnahmen zur Verfügung. Der Hauptfinanzierungszinssatz bzw. der Spitzenfinanzierungszinssatz (Kurzfristige Über-Nacht-Kredite) regeln, zu welchem Zinssatz Banken sich selbst Geld bei der EZB leihen können, um dieses dann mit einem kleinen Aufschlag selbst an ihre Kunden weitergeben zu können. Dies beeinflusst maßgeblich die Kreditzinsen.

Zinssatz für Einlagen von Banken bei der EZB

Umgekehrt gibt es den „Zinssatz der Einlagefazilität„, dieser bestimmt, mit welchem Zinssatz Banken überschüssiges Kapital bei der EZB „parken“ können. Je höher verzinst Banken ihr eigenes Geld anlegen können, desto größer der Spielraum für Sparzinsen, die man Kunden weitergeben könnte. Allerdings ist der Profit für Banken umso höher, desto größer die Spanne zwischen EZB-Leitzinsen und Kunden-Zinsen ist. Ohne Markt-Druck versuchen Banken deshalb Sparzins-Anhebungen so lange wie möglich hinauszuschieben bzw. nur teilweise weiterzugeben.

Auswirkungen hoher Zinsen auf die Inflation

Es wird weniger investiert

Steigen die Finanzierungskosten für Fremdkapital, führt dies in der Regel zu einem Rückgang von Investitionen. Sowohl Unternehmen als auch Privatpersonen versuchen neue Kredite zu vermeiden, indem sie ihre Ausgaben den vorhandenen Einnahmen anpassen und versuchen Fixkosten zu verringern.

Ausgaben für bestehende oder nicht vermeidbare Kredite steigen

Wer seinen Kredit variabel finanziert hat oder auf kurzfristige Kredite angewiesen ist, der spürt Zinserhöhungen sofort. Dies betrifft auch Kreditkarten, Leasingraten und Dispokredite (Kontoüberziehung).

Etwas weniger betroffen sind meist größere Unternehmen, die sich oft mit Anleihen für mehrere Jahre im Voraus finanzieren. Viele Unternehmen haben hier während der Niedrigzinsphase kräftig zugelangt und sich für 10 bis 30 Jahre Kredite zu Zinsen von 1-2 % gesichert. Darunter auch einige Unternehmen, welche eigentlich im Geld schwimmen, wie z.B. Apple, Google oder Microsoft. Das vor 2 Jahren günstig geliehene Geld können sie nun z.B. zu über 4 % in US-Staatsanleihen investieren. Ein gutes Geschäft also.

Gerade Privatpersonen und der Mittelstand leiden somit am stärksten unter Zinsanhebungen bei Krediten. Bleibt der Zinssatz längerfristig hoch, trifft es aber auch größere bzw. kapitalstarke Unternehmen, da sich auch diese in der Regel irgendwann refinanzieren müssen. Dies führt dazu, dass sie weniger frei verfügbares Kapital haben und dadurch gezwungen sind, ihren Konsum einzuschränken oder Kosten zu reduzieren.

Privatpersonen gehen dann z.B. weniger auf Reisen, kaufen sich weniger oft neue Kleidung oder Konsumgüter, setzen weniger auf Markenprodukte, fahren ihr Auto länger, bevor sie es ersetzen, etc. Auch Immobilien-Käufe werden durch hohe Zinsen schwieriger, weshalb die Nachfrage auf dem Wohnungsmarkt zurückgeht und Druck auf Immobilienpreise ausübt.

Unternehmen setzen weniger auf Expansion und versuchen mehr den Status Quo zu sichern. So investieren diese auch weniger in neue Standorte, Maschinen, Mitarbeiter, Werbeausgaben, etc. – und reicht dies nicht aus, ist auch Stellenabbau eine Option.

Rückgang der Nachfrage führt zu Preissenkungen

Sinkt der Konsum bei gleichbleibendem Angebot, steigert dies den Wettbewerb unter den Anbietern. Um ihre Produktionsanlagen oder Kapazitäten (z.B. Flugzeuge, Hotels, etc.) auslasten zu können, müssen sie ihre Leistungen günstiger anbieten. Dies führt zu einem Rückgang der Inflation in diesem Bereich.

Auch Investitionen in neue Anlagen und Gebäude sollten günstiger werden, wenn die Nachfrage sinkt und Anbieter freie Kapazitäten haben.

Rückgang von Aufträgen übt Druck auf Löhne aus

Gelingt es Unternehmen nicht, ihre Kapazitäten auszulasten, führt dies zu einem Abbau von Mitarbeitern. Dies macht es Gewerkschaften bei Lohnverhandlungen schwerer, ihre Forderungen für Gehaltssteigerungen durchzusetzen. Gelingt dies nicht – und Löhne werden immer an die Inflation angepasst angehoben – führt dies zu einer so genannten Lohn-Preis-Spirale, bei der steigende Löhne wiederum die Preise für Güter und Dienstleistungen steigern und zu neuer Inflation führen – die dann wieder in Lohnsteigerungen abgegolten werden muss, usw.

Diese Effekte treten aber nicht über Nacht ein. Es dauert einige Zeit, bis bestehende Aufträge abgebaut sind, Ersparnisse aufgebraucht wurden – und dann tatsächlich spürbarer Druck aufgebaut wird, um Mitarbeiter zu entlassen. Deshalb ist auch nicht mit einem schnellen Rückgang der Leitzinsen zu rechnen, bevor es sich nicht in der Realwirtschaft ausgewirkt hat.

Umgekehrt wirkt dein Einschnitt bei der Beschäftigung und Löhnen noch Jahre weiter nach und hemmt den Konsum. Steigen Löhne nämlich unterhalb der Inflationsrate, führt dies zu einem Kaufkraftverlust, welcher sich dann in sinkender Nachfrage wieder für die Wirtschaft auswirkt.

Hohe Sparzinsen motivieren zum Horten von Geld

Wer noch über Kapitalvermögen verfügt, ist motiviert, das Geld für attraktive Zinsen z.B. in Staatsanleihen oder auf einem Festgeldkonto anzulegen, anstatt es ihn den Kauf von Immobilien oder Konsumgütern zu stecken.

Wie lange bleiben die Leitzinsen hoch?

Historisch gesehen sind die Chancen groß, dass die Leitzinsen einige Zeit lang auf höherem Niveau verbleiben könnten. Ein schneller Rückgang auf 0 bis 1 % Zinsen ist eher unwahrscheinlich.

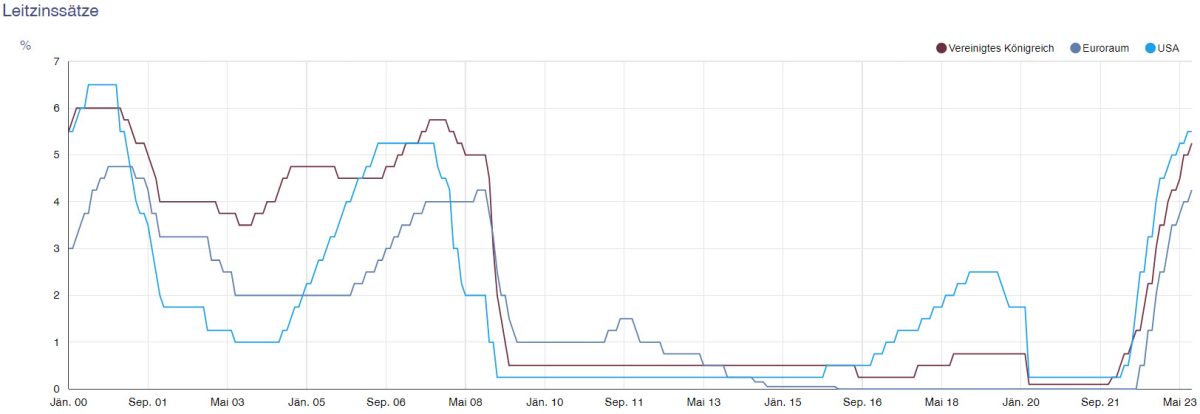

Entwicklung der Leitzinsen von 2010 bis 2023

- Nach dem Platzen der Dot-Com Blase 2000 gingen die Zinsen zwar zurück, jedoch kam 2008 dann schon wieder die Eurokrise, welche die Zinsen gleich wieder nach oben drückte.

- Bis 2008 wurde der Immobilienmarkt vor allem in den USA durch unzureichende Regulierungen in der Kreditvergabe über-stimuliert, was dann zum Platzen der Immobilien-Bubble führte. Bekann ist hier die Pleite von Lehman Brothers.

- Um Banken und Kreditnehmern einen Ausweg aus der Überschuldung zu bieten, wurden die Zinsen auf ein historisches Tief gesenkt. Anschließend gab es 10 Jahre lang eine außergewöhnlich freizügige Geldpolitik, bei welcher die Geldmenge ins zuvor undenkbare erweitert wurde. Dies verdeckte auch die nach wie vor existierende Überschuldung vieler Länder in der Eurozone.

- 2018 haben dann vor allem die USA versucht, die Zinsen wieder etwas anzuheben und die Ausweitung der Geldmenge in den Griff zu bekommen. Dies wurde dann aber durch die plötzlich eintretende Corona-Pandemie abgewürgt und die Zinsen gingen noch einmal auf ein extremes Tief runter, bzw. wurden teilweise sogar negativ.

- Seit Anfang 2022 geht es mit den Leitzinsen steil nach oben,

- Ende 2023 könnte der Zins-Gipfel erreicht werden. Die letzten Notenbank-Sitzungen im November 2023 der FED und EZB lassen darauf schließen.

Leitzinsen ab 2024 – werden sie sinken?

2024 wird dann abgewartet, wie die gesetzten Maßnahmen in der Realwirtschaft ankommen. Kommt es zu einer „Rezession“ (Totaler Crash, Hohe Arbeitslosigkeit, etc.) oder einem „Soft Landing“ (Inflation geht bei geringem Wirtschaftsabschwung zurück), werden die Notenbanken die Leitzinsen schrittweise senken.

Sollte es aber nicht zu einer neuerlichen Mega-Krise kommen, wird sich der Prozess vermutlich über 1-2 Jahre hinziehen. Es ist auch gut möglich, dass der Leitzins dann längere Zeit auf 2-3 % verbleibt und länger nicht auf niedrigere Werte sinkt.

Funktionieren die geldpolitischen Maßnahmen und sinkt die Inflation?

Werden hohe Leitzinsen für längere Zeit durchgehalten, führt dies definitiv zu einem konjunkturellen Einbruch. Je nach Intensität kann dies zu einer Rezession führen oder relativ „sanft“ verlaufen. Der „Schaden“ für die Wirtschaft kann somit relativ gut geplant werden. Ob dies jedoch auch die Preise senkt, ist nicht garantiert.

Größere Unternehmen können den Zins-Druck für einige Zeit hinauszögern, wenn sie sich zuvor günstige Kredite für längere Laufzeiten gesichert haben oder nicht auf Fremdkapital bzw. Investitionen angewiesen sind.

Auf externe Faktoren wie z.B. gestiegene Energiepreise als Folge eines Krieges, Lieferprobleme, eine unvorteilhafte Altersstruktur, etc. haben die Zinsentscheidungen keinen unmittelbaren Einfluss.

Ein starker Arbeitskräftemangel in vielen Bereichen lässt die Löhne bzw. Lohnforderungen bei einem leichten Konjunkturrückgang auch nicht automatisch sinken, da immer noch mehr Arbeitskräfte gesucht werden, als vorhanden sind. Eine ständig alternde Bevölkerung verstärkt diesen Trend noch zusätzlich. Hier bräuchte es also wirklich fast eine Rezession, dass der Druck der Arbeiter und Angestellten auf Lohnsteigerungen spürbar nachlässt. Dies verringert dann zwar den Inflations-Druck durch die Lohn-Preis-Spirale, allerdings senkt es längerfristig die Kaufkraft der Bevölkerung.

Was kann man als Einzelner gegen die Inflation tun?

Wichtig ist, dass man selber liquide bleibt und nicht in eine Schuldenfalle abrutscht, aus der man kaum mehr herauskommen kann. So kann man einerseits versuchen Schulden-Last zu senken, man kann die Ausgaben verringern und natürlich kann man auch versuchen seine Einnahmen zu steigern, um seine Kaufkraft auch bei steigenden Preisen beizubehalten.

Einige Tipps, wie das gehen könnte:

- Kosten für variablen Immobilienkredit senken

- Versuchen Sie ihn vorzeitig zurückzuzahlen, sofern Sie die nötigen Mittel dazu haben. 4 % weniger Kreditzinsen ist besser als 2 % auf einem Tagesgeldkonto bekommen.

- Keine Reserven und die monatliche Rate wird langsam nicht mehr finanzierbar? Beißen sie in den sauren Apfel und fragen Sie eine Umschuldung an. Immobilienkredite mit Fixzins-Bindung sind aktuell günstiger als variable Finanzierungen, wie man in diesem Immobilienkredit-Vergleich berechnen kann.

- Lohn-Verhandlungen oder Job-Wechsel

- Zwar nicht gut für die offizielle Inflationsrate, aber die persönliche Kaufkraft bleibt so erhalten, wenn man im selben oder einem neuen Job mehr verdient.

- Bei Ausgaben sparen

- Mehr Eigenmarken kaufen, günstigere Reisen buchen, ev. nur noch ein statt zwei Autos, Neuanschaffungen verschieben, Kleidung länger nutzen, usw.

- Kreditzinsen vermeiden

- Achten Sie darauf, im Konto nicht ins Minus zu gehen und keine Kreditkartenschulden anzuhäufen. Hier sind Zinssätze von über 20 % p.a. möglich. Da kommt man schwer wieder raus.

- Nutzt man die Teilzahlungsfunktion von Kreditkarten jedoch nicht, können sie dabei helfen, Dispozinsen zu verringern, da man je nach Karte bis zu 6 Wochen Zahlungsziel auf seine Ausgaben hat. Hier finden Sie Gratis-Kreditkarten für Österreich im Vergleich.

- Auch Ratenkauf, Teilzahlungsfunktionen sowie Leasing fallen darunter. Können Sie das neue Smartphone oder die neue Spielekonsole nicht bar bezahlen, sollten Sie die Anschaffung besser nicht tätigen!

- Vorhandenes Guthaben bestmöglich anlegen, um von hohen Sparzinsen zu profitieren.

- Aktuelle Tagesgeld-Zinsen im Vergleich ansehen

- Aktuelle Festgeld-Zinsen im Vergleich ansehen

- Mit Aktien, Anleihen und Fonds kann man teilweise gute Dividenden verdienen oder von möglichen Kurssteigerungen profitieren. Hier finden Sie passende Broker für Österreich im Vergleich.

Haben Sie auch einen guten Tipp, wie man sich in der aktuellen Inflationsphase verhalten sollte?

Schreiben Sie ihn als Kommentar unter diesen Artikel.