Die aktuelle Niedrigzinsphase macht Investitionen in Wohnungen attraktiver denn je. Sowohl die Eigennutzung als auch die Vermietung können dank Krediten kostengünstig realisiert werden. Unabhängig vom aktuellen Zinsstand müssen Kreditnehmer die Finanzierung der Wohnung genau durchkalkulieren und planen. Andernfalls entstehen unnötige Kosten.

1. Wie viel Immobilie kann ich mir überhaupt leisten?

Vor dem Wohnungskauf sollte ein Kassensturz durchgeführt werden. Das vorhandene Eigenkapital ist meist schnell berechnet. Zusätzlich muss eine Haushaltsrechnung durchgeführt werden. Dabei stellen Verbraucher ihre monatlichen Einnahmen und Ausgaben gegenüber. Besonders die Ausgabenseite wird oftmals allzu großzügig bemessen. Hier gilt es, eine realistische Einschätzung vorzunehmen, die auf Kontoauszügen der letzten sechs Monate beruht. Von der Differenz aus Ausgaben und Einnahmen ist eine Sicherheitsreserve von 15 % abzuziehen. Der restliche Betrag kann zur Kredittilgung eingesetzt werden.

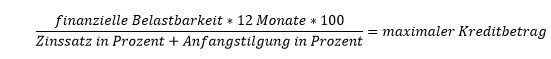

Auf Grundlage des verfügbaren Eigenkapitals und der maximal möglichen Belastung pro Monat kann dann der maximale Kreditbetrag errechnet werden. Dazu wird folgende Formel genutzt:

Es gilt dabei zu beachten, dass die obige Formel lediglich als grobe Einschätzung genutzt werden sollte. Zusätzlich ist der maximale Kreditbetrag nicht mit der Kaufsumme gleichzusetzen. Der aufgenommene Hypothekarkredit muss auch alle Kaufnebenkosten beinhalten.

2. Ausreichend Eigenkapital generieren

Ohne eigenes Geld kann keine Wohnung gekauft werden. Fachleute raten dazu, mindestens 20 Prozent Eigenkapital in die Finanzierung einzubringen. Je mehr Eigenkapital vorhanden ist, desto einfacher sind die Verhandlungen mit der Bank. Ist die Kreditsumme im Verhältnis zum Wohnungswert als gering einzustufen, wird das Kreditinstitut für die Vergabe des Darlehens niedrige Zinsen ansetzen.

Eigenkapital kann allerdings nicht über Nacht generiert werden. Die Planung der Finanzierung des Wohnungskaufs sollte daher möglichst frühzeitig erfolgen. Je nach Höhe des verfügbaren Eigenkapitals kann es sinnvoll sein, noch einige Monate oder Jahre mit dem Wohnungskauf zu warten. Alternativ kann Eigenkapital aber auch durch eine Kreditaufnahme im Verwandtenkreis erfolgen. Die privaten Darlehen werden von der Bank nicht erfasst. Das generierte Geld zählt bei der Finanzierung aber als vollwertiges Eigenkapital.

3. Kaufnebenkosten beachten

Der aufgenommene Kredit muss nicht nur für die Finanzierung des eigentlichen Kaufpreises sorgen. Auch die Kaufnebenkosten müssen beachtet werden.

- Maklerprovision (Maximal 3 % zuzüglich Mehrwertsteuer)

- Grunderwerbssteuer (3,5 %)

- Anwalts- und Notarkosten (1 bis 3 %)

- Gebühren für die Eintragung ins Grundbuch (1,2 %)

- Gebühren für die Eintragung des Eigentumsrechts (1,1 %)

- Gebühren für die Eintragung des Pfandrechts (1,2 % des Pfandbetrags)

Wer eine Wohnung kaufen möchte, sollte also Kaufnebenkosten von rund 10 bis 15 % einkalkulieren.

4. Vor der Kreditaufnahme Angebote vergleichen

Viele Wohnungskäufer verlassen sich bei der Finanzierung auf ihre Hausbank. Das erste Angebot des Kreditinstituts wird bedingungslos akzeptiert und das Darlehen damit unnötig teuer. Dabei bieten zahlreiche Banken Wohnkredite an – oft zu deutlich besseren Konditionen als die Hausbank.

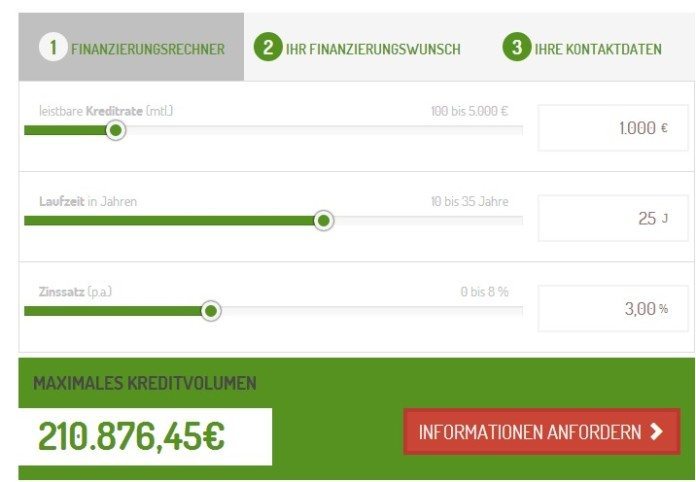

Es empfiehlt sich daher, Finanzierungsangebote miteinander zu vergleichen. Aufgrund der Vielzahl der Anbieter ist es ratsam, einen Kreditmakler mit der Suche nach dem günstigsten Darlehen zu beauftragen. Dieser sondiert den Markt ausgiebig und verlangen nur dann eine Provision, wenn ein günstiger Kredit gefunden und abgeschlossen wird. Zudem beraten die Makler Kreditnehmer und erstellen ein individuelles Finanzierungskonzept.Der Makler benötigt zunächst nur grundlegende Angaben zum Wunschkredit und kann dann über ein Kontaktformular benachrichtigt werden.

5. Tilgungsrate richtig wählen

Der gewählten Tilgungsrate kommt in zweierlei Hinsicht eine wichtige Bedeutung zu. Die monatlichen Raten müssen an das Einkommen des Kreditnehmers angepasst werden. Die monatliche Belastung sollte maximal 40 % des Nettofamilieneinkommens ausmachen.

Gleichzeitig darf die Tilgungsrate nicht zu niedrig angesetzt werden. Andernfalls sind Kosten und Laufzeit des Darlehens zu hoch. Ein Beispiel soll verdeutlichen, wie stark schon kleine Änderungen der Tilgungsrate ins Gewicht fallen können:

Es wird ein Kredit in Höhe von 125.000 Euro zu 3 % Zinsen aufgenommen. Bei einer monatlichen Tilgung von 625 Euro beträgt die Laufzeit des Darlehens 23 Jahre. Insgesamt müssen Zinszahlungen in Höhe von 48.585,63 Euro geleistet werden. Schon eine leichte Erhöhung der monatlichen Tilgung auf 729 Euro hat großen Einfluss auf die Kosten. Die Laufzeit beträgt dann nur noch 19 Jahre, die gesamten Zinszahlungen liegen bei 38.507,25 Euro. Daraus ergibt sich eine Ersparnis von 10.078,38 Euro.

Fazit: Genaue Kalkulation, Vergleich und Wahl der Tilgungsrate sparen bares Geld

Die Grundlage für jeden Wohnungskauf sollte ein Überblick über die eigene Finanzsituation bilden. Dank einfacher Faustformeln kann errechnet werden, wie teuer die neue Wohnung werden darf. Dabei gilt es immer zu beachten, dass zum Kaufpreis noch rund 10 bis 15 % Kaufnebenkosten addiert werden müssen. Kreditnehmer sollten dann verschiedene Finanzierungsangebote einholen und sich nicht ausschließlich auf ihre Hausbank verlassen. Damit die Finanzierung nicht zu teuer wird, muss die Tilgungsrate adäquat gewählt werden.

Immobilien-Kredite für Österreich vergleichen

- Kreditangebote von über 80 Banken im Vergleich

- Für Hypothekarkredite, Wohnbaufinanzierung, Umschuldung, Anschlussfinanzierung

- Kostenlos & unverbindlich Angebote einholen

- Fixzins mit div. Laufzeiten & variable Verzinsung möglich

- Persönliche Beratung & Betreuung – Über 40 Mal in Österreich

✅Kostenlos & unverbindlich ✅Dauert nur 5 Minuten ✅keine Unterlagen für die Online-Anfrage benötigt