Robo-Advisor befinden sich in Amerika längst auf dem Vormarsch. Mehrere Milliarden Euro verwalten die digitalen Helfer bereits – bisher mit guten Erfolgen. Auch in Europa und Österreich gibt es mittlerweile eine Vielzahl von Finanzdienstleistern, die eigene Robo-Advisor entwickelt haben. Doch können die Softwareprogramme wirklich mit menschlichen Anlageberatern mithalten? Oder übertreffen sie die vermeintlichen Experten am Ende sogar?

Robo-Advisor im Überblick

- Vollautomatische Anlageberatung

- Bereits mehr als 60 Milliarden Euro werden verwaltet

- Zahlreiche Anbieter auch im deutschsprachigen Raum

- Kosten meist maximal 1,25 Prozent pro Jahr

- Gute Renditeaussichten

- Unterschiedliche Anlagestrategien basierend auf ETFs für Aktien und Anleihen

Was ist ein Robo-Advisor?

Die Funktionsweise eines Robo-Advisors ist simpel: Die Software fragt Anleger nach deren Zielen, dem aktuellen Vermögen und dem generellen Anlageverhalten. Diese Fragen werden anschließend automatisch ausgewertet. Darauf aufbauend schlägt der Robo-Advisor dem Nutzer direkt eine Anlagestrategie vor, die dessen persönlichen Bedürfnissen entsprechen soll. Viele der Anbieter haben zwischen drei und zehn verschiedene Strategien im Angebot, die vor allem auf kostengünstigen ETFs basieren.

Der Anleger kann anschließend tiefergreifende Informationen über die einzelnen Strategien einholen, die sich jeweils nur bezüglich Rendite und Risiko voneinander unterscheiden. Beispielsweise ist es möglich, die genaue Fonds-Zusammensetzung unter die Lupe zu nehmen. Alle Strategien basiere dabei auf wissenschaftlichen Konzepten, die vor allem die Forcierung der Diversifikation vorsehen. Für den Mix aus Risiko und Rendite sorgt die Verteilung des Kapitals auf risikoreichere Aktien und risikoärmere Anleihen.

An wen richten sich Robo-Advisor

Der Robo-Advisor ist eine Mischung aus Eigeninitiative und Anlageberatung. Die Anbieter richten sich vor allem an Young Professionals, die ihre Finanzen immer mehr selbst in die Hand nehmen möchten. Gleichzeitig hat die Zielgruppe keine Zeit, selbst eine diversifizierte Anlagestrategie zusammenzustellen. Genau diese Arbeit übernimmt der Robo-Advisor, ohne den Anleger dabei zu bevormunden.

Natürlich können alle Anleger, die sich von den Attributen der Zielgruppe angesprochen fühlen, Geld mit Robo-Advisorn anlegen. Wie ein Blick auf die weltweiten Statistiken zeigt, gewinnt die Idee zunehmend an Beliebtheit:

- 2014 wurden weltweit 13 Milliarden Dollar von Robo-Advisorn verwaltet

- 2015 waren es bereits 30 Milliarden Dollar

- 2016 verdoppelte sich der Wert abermals auf 60 Milliarden Dollar

- 2020 sollen es laut Schätzungen rund 500 Milliarden Dollar sein

Kann mit Robo-Advisorn wirklich nachhaltig Rendite erzielt werden?

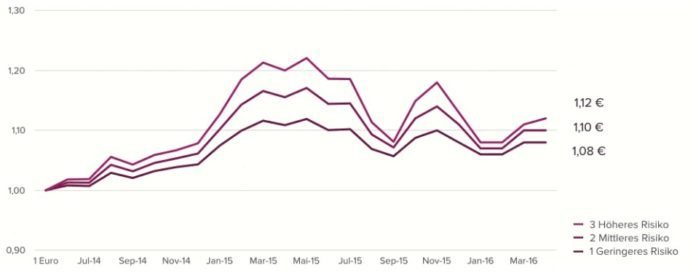

Die Branche der FinTech-Unternehmen ist noch jung. Die ersten Robo-Advisor sind erst im Jahr 2010 entstanden, so dass natürlich noch keine komplett verlässlichen Zahlen zur Auswertung herangezogen werden können. Ein Blick auf die bisher erwirtschaftete Rendite lohnt sich aber. Beispielhaft sei hier der Anbieter vaamo ausgewählt, der insgesamt drei Anlagestrategien entwickelt hat. Die folgende Grafik beschreibt die bisherige Wertentwicklung eines investierten Euros beim Robo-Advisor:

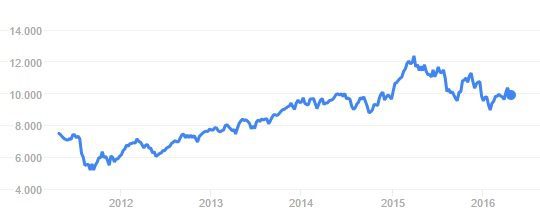

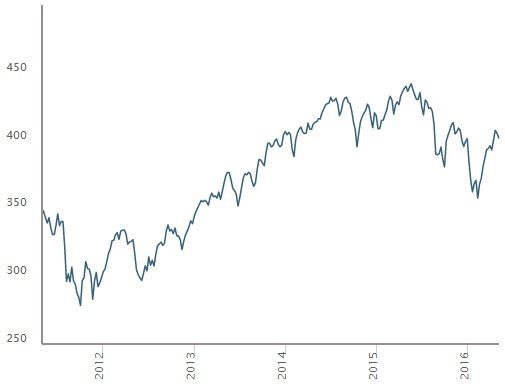

In knapp zwei Jahren hat ein investierter Euro bei vaamo also zwischen 8 und 12 Prozent Rendite abgeworfen – ein beachtlicher Wert. In dieser Zeitspanne legten die weltweiten Finanzmärkte ebenfalls ein gutes Stück zu, wie auch ein Blick auf den deutschen Leitindex Dax und den Weltmarktindex MSCI World zeigt:

Hier wird sehr deutlich, was Robo-Advisor versuchen. Sie möchten nicht den Markt schlagen, sondern dessen Entwicklung möglichst genau nachbilden. Im betrachteten Fall ist vaamo sogar besser als Dax und MSCI. Das liegt vor allem auch daran, dass die Strategien das Kapital auf mehr als 10.000 Werte streuen. Zum Vergleich: Im Dax sind 30 Unternehmen gelistet, der MSCI World besteht aus mehr als 1.500 Werten. Allerdings gibt es vaamo auch erst seit zwei Jahren, weshalb natürlich noch keine abschließende Aussage über die Strategien getroffen werden kann.

Genau wie herkömmliche ETFs auch, setzen die Robo-Advisor auf äußerst geringe Kosten. Bei den Anbietern müssen nur zwischen 0,5 und 1 Prozent laufende Kosten pro Jahr bezahlt werden. Abschlussprovisionen oder Kontoführungsgebühren Fehlanzeige. Hier können Anlageberater definitiv nicht mithalten, wer Fonds kauft zahl immer zwischen 2,5 und 5 Prozent an reiner Abschlussgebühr. Hinzu kommen hohe jährliche Kosten von bis zu 3 Prozent.

Robo-Advisor Anbieter in Österreich

Auf dem Mark existieren mittlerweile einige Unternehmen, die Robo-Advisor entwickelt haben. Fast alle sind dabei unabhängig von großen Banken, weil diese den Trend schlichtweg verschlafen haben und erst langsam nachrüsten. Ein Marktüberblick:

- Carl Spängler Roboadvisor für ETFs

Die Privatbank Spängler bietet einen Robo-Advisor basierend auf ETFs ab einer Einlage von 30.000 Euro an und verrechnet dafür 1,25% p.A. an Gebühren. Dafür gibt es auch Filialen und einen eigenen Ansprechpartner – wie man es von einer Privatbank gewohnt ist. - Cashboard

Bei Cashboard können Österreicher schon ab 100 Euro Geld anlegen. Das Unternehmen bietet zusätzlich zur Einmalanlage auch Sparpläne an, mit denen sich nachhaltig ein Vermögen aufbauen lässt. In Sachen Kosten verlangt Cashboard nur eine Performance-Gebühr von 10 Prozent. - vaamo

Das Unternehmen gilt als einer der ersten Robo-Advisor in Deutschland. Der Anbieter verspricht den Anlegern, eine äußerst unkomplizierte Geldanlage. Die Kosten bewegen sich je nach Depotvolumen zwischen 0,49 und 1 Prozent pro Jahr. - Quirion

Quirion ist der Anbieter der Deutschen Banken für digitale Vermögensverwaltung. Los geht es leider erst ab einem Betrag von 10.000 Euro, was viele Kleinanleger abschrecken dürfte. Dafür hat quirion gleich 11 verschiedene Anlagestrategien im Portfolio. - Easyfolio

Ebenfalls aus Deutschland stammt qasyfolio, das kürzlich von der Commerzbank gekauft wurde. Die drei Anlagestrategien wirken sehr diversifiziert und können bereits ab 10 investierten Euro genutzt werden.

Wie genau kann Geld über Robo-Advisor angelegt werden?

Die Geldanlage bei Robo-Advisorn ist für den Anleger äußerst komfortabel. Unabhängig vom Anbieter sind folgende vier Schritte notwendig:

- Wahl des Anbieters

Zunächst wählen Anleger den Robo-Advisor, der am besten zu ihnen passt. Ausgewählt werden kann beispielsweise anhand der Kosten, der Möglichkeit zum Abschluss von Sparplänen, der minimalen Anlagesumme oder den verfügbaren Anlagestrategien. - Fragekatalog beantworten

Bereits im zweiten Schritt startet der Robo-Advisor mit der Beratung. Dazu müssen Anleger zwischen 5 und 20 Fragen beantwortet. Beispielsweise werden verschiedene Szenarien wie ein Börsencrash kurz durchgespielt, um das Risikobewusstsein des Anlegers zu definieren. - Auswahl des Investments

Auf Basis des Fragekatalogs macht der Robo-Advisor automatisch einen Vorschlag dafür, welche Anlagestrategie der Nutzer wählen sollte. Anleger sollten sich ausreichend Zeit nehmen, um die jeweiligen Strategien genauer zu analysieren. Es ist natürlich jederzeit möglich, eine der anderen Strategien des Robo-Advisors zu wählen. - Eröffnung und Legitimierung

Sofern sich Anleger für das Investment entscheiden, müssen sie ein Handelskonto beim jeweiligen Robo-Advisor eröffnen. Das Depot selbst wird in der Regel bei einer Partnerbank geführt, weil kaum ein Anbieter über eine eigene Bankenlizenz verfügt. Zusätzlich ist es erforderlich, das Konto zu legitimieren. Das geht bei den meisten Anbietern bequem über das VideoIdent-Verfahren. Alternativ kann das Depot auch auf herkömmlichen Wege per PostIdent-Verfahren legitimiert werden.

Fazit: Robo-Advisor als Zukunft der Geldanlage

Robo-Advisor stecken noch in den Kinderschuhen, überzeugen aber schon jetzt durch unkomplizierte Anlageberatung. Gegenüber herkömmlichen Anlageberatern sind sie deutlich kostengünstiger, ohne dass der Anleger auf Service verzichten muss. Auch die Anlagestrategien können sich durchaus sehen lassen. Sie basieren auf kostengünstigen ETFs, die das Kapital sehr breit streuen. Kaum verwunderlich also, dass Robo-Advisor schon jetzt rund 60 Milliarden Euro an Kundengeldern verwalten – Tendenz weiter steigend.