Bereits seit einigen Jahren senkt die EZB den Leitzins kontinuierlich. Das aktuelle Rekordtief sorgt dafür, dass Tagesgeld und Festgeld vor allem bei herkömmlichen Hausbanken kaum Rendite abwerfen. Wer trotz niedriger Zinsen Gewinne erwirtschaften möchte, muss sein Kapital breit streuen und gleichzeitig das Risiko etwas erhöhen.

1. Festgeld Konditionen vergleichen & Laufzeit anpassen

Auch in Phasen niedriger Zinsen ist es ratsam, Geld zu sparen. Wer alles ausgibt, dem bleibt in Zukunft kein Kapital mehr, das in der nächsten Hochzinsphase angelegt werden kann. Die Zinsen für das Festgeld werden allerdings aktuell bei vielen Hausbanken von der Inflation aufgefressen. Somit sinkt die Kaufkraft des Geldes über die Jahre, falls der Zinssatz unter der Inflation liegt!

Zinsen oberhalb der Inflation sind meist nur bei Online- und Direkt-Banken möglich. Anleger sollten sich daher bei der Festgeldanlage von ihrer Hausbank lösen und Angebote anderer Kreditinstitute miteinander vergleichen. Durch den Festgeld-Vergleich ist es möglich, langfristige Renditen von über 1,5 % zu erwirtschaften. Wer noch mehr Zinsen möchte, muss ein Geld über mehrere Jahre binden. Ab 5 Jahren sind bei manchen Banken auch Zinsen von ca. 2 % möglich!

2. In Aktien und Investmentfonds investieren

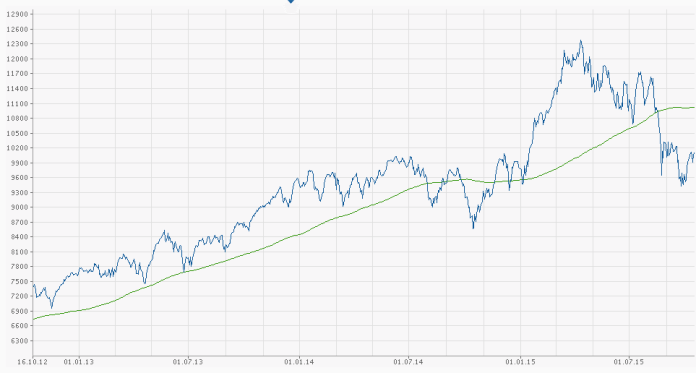

Die Anlage von Festgeld kann einen soliden Grundstein für das eigene Depot bilden. Wirklich hohe Renditen lassen sich so allerdings nicht erwirtschaften. In Phasen niedriger Zinsen zieht es daher viele Anleger an den Aktienmarkt. In den letzten Jahren ist der deutsche Leitindex DAX kontinuierlich gestiegen – mit einigen Schwankungen. Genau diese Volatilität macht Aktieninvestitionen aber deutlich risikoreicher als Festgeld. Unerfahrene Anleger sollten ihr Geld daher nicht direkt in Wertpapiere eines Unternehmens, sondern in größere Fonds investieren. Die erfahrenen Fondsmanager schichten das Fondskapital regelmäßig um und reagieren zeitnah auf veränderte Marktsituationen.

Wie der unten stehende Chart zeigt, befindet sich der Dax aktuell deutlich unter seinem Allzeithoch vom Juni 2015. Der 200-Tage-Durchschnitt zeigt trotzdem weiter nach oben. Einige Analysten sehen dies als Chance für einen Einstieg in den Aktienmarkt. Dennoch gibt es auch Stimmen, die vor einer Rezession warnen und den bisherigen Abfall erst als Beginn ansehen. Es gilt allerdings zu beachten, dass der zeitliche Anlagehorizont von Aktien und Fonds im mittelfristigen Bereich liegt. Viele Investitionen rentieren sich erst nach drei bis fünf Jahren. Dividenden-starke Aktien sind hier besonders begehrt, da sie auch Geld abwerfen, wenn sie über einen längeren Zeitraum gehalten werden.

3. ETFs kaufen und von geringen Kosten profitieren

Grundsätzlich gehören Exchange Traded Funds (ETF) der Kategorie der Fonds an. Allerdings werden ETFs passiv verwaltet. Eine Investmentgesellschaft stellt den ETF nach bestimmten Gesichtspunkten zusammen und bildet so etwa einen Index wie den DAX nach. Danach ändert sich die Zusammensetzung des ETF nicht mehr.

Anleger profitieren von geringen Kosten für ETFs. Bei herkömmlichen Investmentfonds werden nicht selten Ausgabeaufschläge von bis zu 5 % und laufende Kosten von rund 1,5 % fällig. Beim Kauf von ETFs müssen lediglich eine geringe Börsengebühr und laufende Kosten von 0 bis 1 % entrichtet werden. Dafür müssen sich Anleger auch selbst um An- und Verkäufe ihrer Anteile kümmern. Vorteil hier ist, dass man nicht vom Schicksal einer einzigen Aktie abhängig ist und einen Probleme dort (wie z.B. aktuell bei VW) nicht so hart treffen, solange es der Wirtschaft allgemein gut geht.

Günstiges Wertpapierdepot in Österreich finden >>

4. Immobilie als langfristiges Renditeobjekt

Der Kauf einer Immobilie ist in Zeiten niedriger Zinsen gleich doppelt lohnenswert. Wird das Objekt vermietet, so sind die Einnahmen praktisch unabhängig von Entwicklungen auf dem Finanzmarkt. Auch in einer Niedrigzinsphase sinken die Mieten nicht plötzlich. Die Zinsen für einen Wohnkredit sind aktuell hingegen gering. Die Immobilie kann zu guten Finanzierungskonditionen erworben werden.

Der Kauf und die anschließende Vermietung sind allerdings mit einigem Verwaltungsaufwand verbunden. Die Suche nach einem adäquaten Renditeobjekt und den passenden Mietern ist zeitaufwendig. Alternativ kann daher auch in offene Immobilienfonds investiert werden. Diese haben zudem den Vorteil, dass ein deutlich geringerer Kapitaleinsatz vonnöten ist als beim Immobilienkauf.

Anleger sollten sich bei der Finanzierungs-Entscheidung auch nicht nur an den aktuellen Zinsen orientieren, sondern auch überlegen, ob sie in der Lage sind auch eventuell höhere Zinsen zu bezahlen.

5. Crowdfunding & Crowdinvestment

Es gibt mittlerweile schon eine relativ große Zahl an Crodfunding und Crowdinvesting Portalen für Österreich. Ein relativ ausgewogenes Rendite-Risiko-Verhältnis bieten hier Immobilien-Crowdfunding Investments. Diese sind je nach Portal schon ab 100 Euro möglich und man muss selber kein eigenes Wertpapierdepot anlegen oder besitzen. Das Geld wird als nachrangiges Darlehen zur Verfügung gestellt und deshalb sehr gut verzinst. Bis zu 7,5% p.a. sind hier möglich. Bei Laufzeiten zwischen meist 12 und 36 Monaten.

Manche Portale bieten auch Crowdinvesting in Unternehmen und Startups an – Hier ist das Risiko sehr hoch – allerdings partizipiert man hier meist auch an der Wertsteigerung des Unternehmens und sahnt z.B. im Falle eines Verkaufs oder Börsengangs richtig ab. Für schwache Nerven oder einen kurzfristigen Anlagehorizont sind Unternehmens-Investments jedoch eher nichts.

6. Kunst und Oldtimer: Die alternative Geldanlage

Geld muss nicht zwingend am Finanzmarkt investiert werden, um Rendite zu erwirtschaften. Beliebte Oldtimer oder besondere Kunstobjekte können ihren Wert innerhalb weniger Jahre deutlich erhöhen. Empfehlenswert ist die alternative Anlage allerdings nur, wenn über entsprechendes Fachwissen in einem der Bereiche verfügt wird. Besonders Oldtimer müssen regelmäßig gepflegt und gewartet werden. Rentable Kunstobjekte sind vergleichsweise teuer, sodass der Mindestanlagebetrag hoch ausfällt.

Genau wie bei Immobilien auch, gibt es für Kunst und Oldtimer ebenfalls spezielle Fonds, welche diese Anlageobjekte erwerben. Dadurch sinken Verwaltungsaufwand und Mindestanlagebetrag. Allerdings werden dann auch die üblichen Fondskosten fällig.

Die Alternativen im Vergleich

| Festgeld | Aktien(-fonds) | ETFs | Immobilien | Crowdfunding | Kunst | |

| Rendite | Bei Online Banken ca. 1,5 – 2 % (je nach Bindung) | Aktuell die besten Aussichten | 3 bis 7 % möglich | 2 bis 3 %, stark abhängig vom Objekt | Bis 7,5% | Stark abhängig vom Objekt |

| Benötigtes Kapital | Ab 1 Euro verfügbar | Lohnenswert ab 10.000 Euro | Lohnenswert ab 5.000 Euro | Hoher Kapitalbedarf | Gering. Ab 100 € | Hoher Kapitalbedarf |

| Anlagehorizont | Kein spezieller Zeitraum | Mittelfristig | Mittelfristig | Langfristig | Mittelfristig (?1-3 Jahre) | Mittel- bis langfristig |

| Laufende Kosten | Meist keine | ca. 1,5 % bei Fonds. Ev. Depotgebühren | Zwischen 0 und 1 % | Abhängig vom Objekt | Keine | Abhängig vom Objekt |

| Risiko | Sehr gering | Je nach Fonds/Aktie mittel bis hoch | Mittel bis hoch | Relativ gering | Mittel (Bei Immobilien) Hoch (Bei Firmen) |

Mittel |

| Verwaltungsaufwand | Gering | Mittel | Mittel | Hoch | Gering | Hoch |

Fazit: Rendite auch in Niedrigzinsphase möglich

Wer in Phasen niedriger Zinsen hohe Renditen erzielen möchte, muss sein Kapital breit streuen. Eine gute Basis hierfür bietet Festgeld, das eine solide Rendite abwirft. Aktien, Fonds und ETFs erwirtschaften aktuell die höchsten Gewinne – sind aber zugleich deutlich risikoreicher als Festgeld. Wer über viel Kapital verfügt, kann alternativ dazu Immobilien oder besondere Kunstobjekte erwerben, muss dann aber mit einem erhöhten Verwaltungsaufwand rechnen. Filialbanken haben gegenüber Online-Banken jedoch praktisch in allen Fällen niedrigere Zinsen!