Das sogenannte endfällige Darlehen ist eine wenig bekannte Kreditart, kann unter besonderen Umständen eine sinnvolle Alternative für Kreditnehmer darstellen. Grundsätzlich kommt es meist im Zuge einer Baufinanzierung zum Einsatz. Das Darlehen heißt „endfällig“, weil es nicht kontinuierlich während der Kreditlaufzeit getilgt wird. Vielmehr begleichen Kreditnehmer ihre Schulden in einer einzigen Rate am Ende der Darlehenslaufzeit. Welche Vor- und Nachteile sich hieraus ergeben, zeigt der folgende Ratgeber.

Unterschied Annuitätendarlehen und endfälliges Darlehen

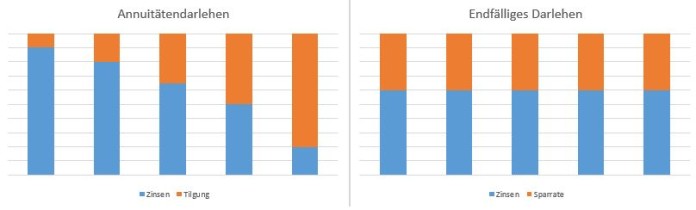

In der Regel werden Kredite durch eine sogenannte Annuität getilgt. Dabei zahlen Kreditnehmer monatlich eine konstante Rate an die Bank. Die Annuität besteht dabei aus einem Zins- und einem Tilgungsanteil. Im Zeitablauf wächst der Tilgungsanteil während die Zinszahlungen immer kleiner werden. Beim Endfälligen Darlehen hingegen zahlt der Kreditnehmer während der Laufzeit ausschließlich Zinsen an die Bank. Die Zinszahlungen bleiben konstant, da sie sich an der Restschuld bemessen.

In der Regel werden Kredite durch eine sogenannte Annuität getilgt. Dabei zahlen Kreditnehmer monatlich eine konstante Rate an die Bank. Die Annuität besteht dabei aus einem Zins- und einem Tilgungsanteil. Im Zeitablauf wächst der Tilgungsanteil während die Zinszahlungen immer kleiner werden. Beim Endfälligen Darlehen hingegen zahlt der Kreditnehmer während der Laufzeit ausschließlich Zinsen an die Bank. Die Zinszahlungen bleiben konstant, da sie sich an der Restschuld bemessen.

Weil der Kreditnehmer keine Tilgungsrate an die Bank entrichtet, steht monatlich mehr Geld zur Verfügung als beim Annuitätendarlehen. Dieses überschüssige Kapitel wird in der Regel in ein Anlageprodukt investiert. Oft handelt es sich dabei um eine Kapitallebensversicherung oder einen Bausparvertrag. Am Ende der Kreditlaufzeit soll das endfällige Darlehen dann durch das in der Lebensversicherung oder dem Bausparvertrag angesparte Kapital getilgt werden.

Der endfällige Hypothekarkredit

Ein solches endfälliges Darlehen wird meist bei der Baufinanzierung eingesetzt. Kreditnehmer erhoffen sich vom endfälligen Darlehen finanzielle Flexibilität. Das endfällige Darlehen eignet sich vor allem für Kreditnehmer, die in Zukunft etwa durch ein Erbe oder Beförderungen finanziell deutlich besser dastehen werden als zum aktuellen Zeitpunkt. Zudem besteht die Möglichkeit, dass das angesparte Kapital eine so hohe Rendite erwirtschaftet, dass nach der Tilgung des Darlehens sogar noch Geld übrig bleibt.

Gleichzeitig besteht bei der Aufnahme eines endfälligen Hypothekarkredits aber auch ein recht hohes Risiko. Es ist nicht gewährleistet, dass sich das angesparte Kapital wirklich wie erhofft vermehrt. Gerade in Zeiten niedriger Zinsen werfen Kapitallebensversicherungen nur geringe Gewinne ab. Das angesparte Kapital reicht dann nicht aus, um die komplette Restschuld zu tilgen. Das finanzielle Loch muss oft durch eine teure Anschlussfinanzierung gestopft werden.

Darüber hinaus sollten Kreditnehmer beachten, dass ein endfälliges Darlehen sehr teuer sein kann. Die Bank wird in der Regel höhere Kreditzinsen verlangen, als für ein vergleichbares Annuitätendarlehen fällig würden. Außerdem sind auch die absolut geleisteten Zinszahlungen recht hoch. Dadurch, dass während der Kreditlaufzeit keine Tilgung vorgenommen wird, bleiben die Zinszahlungen auf einem konstant hohen Niveau. Außerdem sind die Verwaltungskosten für das endfällige Darlehen recht hoch, da diese nicht nur für den Kredit anfallen, sondern auch für den abgeschlossenen Sparvertrag.

Vor- und Nachteile des endfälligen Darlehens im Überblick

| Vorteile | Nachteile |

| Finanzielle Belastung während der Laufzeit gering | Rendite des angesparten Kapitals nicht vorhersehbar |

| Das angesparte Kapital kann eine attraktive Rendite erwirtschaften | Die Zinsen fallen höher aus als beim Annuitätendarlehen |

| Ermöglicht finanzielle Flexibilität | Mögliche Anschlussfinanzierung sehr teuer |

| Hohe Verwaltungskosten |

Fazit: Endfälliges Darlehen nur in Ausnahmefällen zu empfehlen

Grundsätzlich ist vom endfälligen Darlehen abzuraten. Die Kosten und der Unsicherheitsfaktor sind zu groß. Erwirtschaftet das angesparte Kapital keine überdurchschnittlich hohe Rendite, ist ein herkömmliches Annuitätendarlehen immer günstiger. Nur für Personen, die in Zukunft hohe finanzielle Einkünfte erwarten, kann das endfällige Darlehen eine echte Alternative darstellen.

Die besten Angebote für Immobilienkredite hier vergleichen – egal ob endfällig oder nicht!